Photo by Jessie McCall on Unsplash

いくら箱が小さいとはいえ、家族2人だけでの人員体制では厳しそう。

妻がいない時間の穴埋めとして、アルバイトを雇うことも検討する必要があります。

そんな小さな居酒屋の個人事業主がアルバイトを雇う場合に、必要なことをまとめてみました。

少し調べてみれば気づく事ですが、事業主が従業員を雇うということはあらゆる義務が生じます。

そこをしっかり理解して、自分のお店にとって収益を上げるプラスの要素となるようにしないと意味がありません。

「採用する人物」だけでなく経理的な面でも総合的に理解します。

募集をかけ、希望者が面接に来てから必要な手順などを、時系列で書いていきます。

まず大きく概要を捉えます。以下の目次をご覧ください。

ではひとつずつ見ていきましょう!

面接

面接では「履歴書」を書いて持参していただきます。

経験者であれば必要に応じて「職務経歴書」に記入してもらい、ざっと経験値を把握します。

今や履歴書を必要としない会社もありますが、素性を知る上で重要な書類なので、用意してもらうことに越したことはないと考えています。

採用

採用となると、事業主とアルバイトさんとの間で雇用契約を結びますが、その書類である「雇用契約書」、意外なことに事業主に作成の義務はありません。

義務となるのは「労働条件通知書」という書面です。こちらはアルバイトの内容を具体的に記したもので、渡せばよい、といった思ったより気軽なものです。

しかし、渡すだけで良い書類と、お互いで捺印し交わす契約書では意味合いが違ってきます。

雇用主としては、「労働条件通知書」とともに「雇用契約書」も交わしたいところです。

契約を交わした後は、アルバイトさんから書類を持参していただき、雇用への事務手続きの準備をします。あらかじめ書面を用意しておき、漏れがないよう注意を促します。

マイナンバー

マイナンバーは雇用保険や税関係で使いますが、個人情報として重要なため、「個人番号利用目的通知書」を求める人に渡す義務があります。また、「マイナンバーの取扱規定等の策定」を定め、厳密に保管する義務が生じます。

アルバイトの方に扶養家族がいる場合は、本人と扶養する家族の分のマイナンバーも必要になります。面接の段階から伝えておき準備してもらいます。

給与所得者の扶養控除申告書

支給対象となる従業員が他社で給与の支給を受けていない者である場合に必要です。

この書類は扶養家族の有無を確認します。給与計算時に、所得税額の算定に必要です。

5、6時間勤務の居酒屋アルバイトでは該当者は少ないと見込まれますが、覚えておく必要があるでしょう。

前職の源泉徴収票

口座振込依頼書

口座振込による給与支払いを従業員が希望する場合に必要。

雇用保険被保険者証

以前にも雇用保険に加入していた場合。退職時に受け取ります。

ここまでが社会保険を扱わない小さな個人事業の場合で、社会保険に加入する必要がある場合には以下の書類も提出してもらいます。・健康保険被扶養者届・年金手帳

アルバイトさんを雇ったあとの事業主の最初の届出関係は、社会保険関連から行います。

社会保険

社会保険は、一般的には「厚生年金」「健康保険」という括りで捉えがちですが、大きい枠組みでは「労災保険」「雇用保険」も入ります。

| 社会保険(大枠) | 労働保険 | 労災保険・雇用保険 |

| 社会保険(一般的に言われる部分) | 厚生年金・健康保険 |

小さな居酒屋では労災と雇用保険が該当しますので、まずそこはキッチリ押さえます。

それぞれ「1人でも従業員を雇い入れた場合に出す」という決まりがありますが、青色専従者である妻は原則として社会保険に加入することはできません。

就労実態が他の従業員と同じなどの規定をクリアすれば、青色専従者を社会保険に加入させられるようですが、実際は非現実的でしょう。

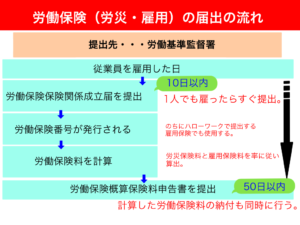

労災への加入

従業員を1人でも雇ったら加入義務が生じます。

従業員が仕事中や通勤途中で事故や災害によってケガをしたり、業務が原因で病気になったり死亡した場合、従業員やその遺族に対し国から給付金が支払われる制度です。

<添付書類>

- 個人事業の開廃業等届出書の写し

- 住民票

- 事業所の賃貸借契約書の写し(住民票の住所と事業所の住所が異なる場合)

- 許認可証の写し

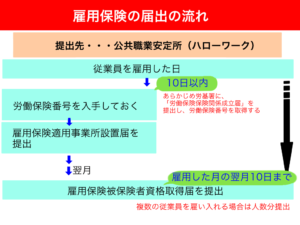

雇用保険への加入

従業員を1人でも雇ったら加入義務が生じます。

ただし、パートやアルバイトだと、31日以上雇用の見込みがあり、かつ1週間の労働時間が20時間以上ある場合とされています。

飲食店を継続的に運営する上では、やはりこれも加入は必須です。

雇用保険とは、労働者が失業したり、病気などやむを得ない事情で休業して収入源を失ったとき、生活の安定と再就職を支援するための制度です。

<添付書類>

- 事業主の住民票

- 労働者名簿

- 労働保険保険関係成立届の控え

- 出勤簿(タイムカードなど)

- 従業員の雇用保険被保険者証(ある場合)

- 事業所の賃貸借契約書の写し(住民票の住所と事業所の住所が異なる場合)

- 許認可の写し

給与の計算

アルバイトの場合は時給計算なので計算が比較的簡単です。

社員を雇用の場合、給与を計算する基準として、「1ヶ月の平均所定労働時間(残業代などの計算に使用)」「標準報酬月額(社会保険料など)」を算出する必要があります。

ここで、「賃金払い5原則」をしっかり押さえておきます。

賃金払い5原則

通貨払い

小切手や現物ではなく、現金払いが原則となります。

とはいえ今は口座振込が一般的ですが、これは「あらかじめ従業員に了解を得た上で振り込む」というのが法令上の決まりです。

働く側とすると、ほぼ義務という感じですけどね。

直接払い

例えば未成年の従業員の親の口座に振り込むのではなく、本人の口座に振り込むと定められています。

全額払い

規定の税や保険料を控除した後の手取りは原則全額払い、という決まりです。

貸付金などの相殺はダメってことですね

毎月払い

労働者へ賃金は、毎月1回以上支払うことが義務付けられています。

一定期日払い

第◯月曜日など、振れ幅のある期日ではなく、具体的な期日を支払日として設ける必要があります。

労働時間による時給の変動

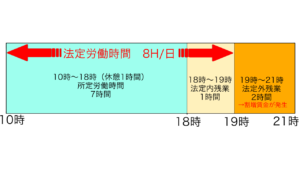

法定労働時間

労働基準法では、1日8時間、週40時間を「法定労働時間」と定めています。

一方、事業者が就業規則等で定めた労働時間を「所定労働時間」といい、法定労働時間の範囲内に限られます。

いわゆる「残業」と呼ばれるものは、会社が定めた時間を超えて働く場合と、1日8時間の法定労働時間を超えた分、と2つの解釈があります。

例えば午前10時から21時まで働いたとすると、以下のようになります。

残業手当(時間外手当)

先ほど出てきた労働基準法での1日においては8時間を超えた分、1週間では40時間を超えた分の労働時間に基本時給の25%が上乗せされます。

*1ヶ月の起算日から法定時間外労働時間を累計して60時間に達した時点より後に行われた法定時間外労働については、さらに25%以上増しとなります。一定の中小企業は、現在この割増について猶予されていますが、2023年4月1日からすべての企業において適用されます。

例)時給1,000円、9時から20時まで休憩1時間の勤務の場合

9時から18時まで、休憩1時間取って 1,000円×8時間=8,000円

18時から20時まで 1,000円×1.25=1,250円×2時間=2,500円

合計10,500円

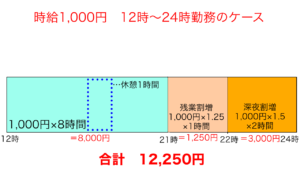

深夜手当

夜22時〜翌朝5時までの勤務は、基本賃金に25%上乗せされます。

例)時給1,000円、夜22時から翌朝5時まで休憩1時間の場合

1,000円×1.25×6時間=7,500円

残業が深夜に及び手当が重複した場合は、残業手当25%と深夜手当25%が適用され50%上乗せされます。

例)時給1,000円、12時から24時まで働いた場合

給与明細での時間区分

会社が定める時間内の給与をまとめて「労働時間」とし、「基本給」として計上します。

会社が定める時間内の給与を「所定時間外労働」とし、「所定時間外賃金」として計上。(各種給与明細により異なります。)

この実際に働いた総合の時間にかかる賃金が「課税支給額」となり、ここに所得税、住民税を計算する金額です。

雇用保険

雇用保険は、月の賃金から算出した保険料を、事業者と雇用主がそれぞれ負担しなければなりません。

飲食店は、厚生労働省が定める「一般の事業」に該当します。

https://www.mhlw.go.jp/content/000739455.pdf

月の賃金に9/1000を掛けた金額を算出します。

例)アルバイトの給与を10万円支給

100,000円×0.003=300円…アルバイト負担

100,000円×0.006=600円…事業主負担

労災保険

労災保険は、月の賃金から算出した保険料を、事業主が全額負担します。

飲食店は3.5/1000を掛けて算出します。

例)アルバイトの給与を10万円

100,000円×0.0035=350円

例ではわかりやすくするために、1ヶ月での計算ですが、雇用保険、労災保険いずれも年度単位の1年分を一括での納付です。

毎年6月1日から7月10日までの間に1年間の概算を出し、その金額を納付します。

年度終了後に実際の金額との差異を、翌年度の納付額と相殺するというかなり複雑な計算を必要とします。

税務関係の手続き

契約書を締結し、社会保険の手続きが終わったら、次は税務の手続きを行います。

「給与支払事務所等の開設・移転・廃止届出書」を税務署に、1ヶ月以内に提出します。

これによって、アルバイトなどに支払う給与から、源泉所得税を毎月徴収し翌月10日までに税務署へと納付する義務が生じます。

「源泉所得税の納期の特例に関する承認申請書」・・・源泉所得税の支払いを半期ごとに分けて納付できるよう、届出を合わせて出します。

さすがに毎月は大変ですよね。

先ほど採用の項目で出た「給与所得者の扶養控除等(異動)申告書」は、従業員に扶養する家族が要る場合に提出が必要です。

以上、税関係の届出は3点ですが、忘れてはならないのが「住民税」。

住民税も天引きしなくてはならない

年末調整後に作成した「法定調書合計表」をもとに、市区町村へ「給与支払報告書」を提出します。すると翌年5月に「特別徴収税額通知書」が送られてきます。(年末調整などの記事はまた別の機会に書きます)

事業所は、その通知をもとに毎月の給与から天引きし、天引きした住民税を翌月10日までに「市町村」へ納付しなくてはなりません。

ちなみにこの住民税には半期ごとの納付申請はできません。うわぁ。大変だぁ。

労務管理の準備

かなり長く書いてきましたが、ひとまずこれが最後の手順です。

採用した従業員についての書類を整備しましょう。

労働基準法で定められている「法定三帳簿」を用意します。

- 出勤簿

- 賃金台帳

- 労働者名簿

2.は青色申告の帳簿で必要ですが、他は簿記での用意の必要はありません。

しかし、いつ労働基準監督署の調査が入っても対応できるよう、問題のない体制づくりは大切です。

というより、目的としてはアルバイトさんに関する経理上のミス、余計なトラブルなどを防ぐためにも必要です。

いかがだったでしょうか。

アルバイトさんを雇うというだけでも大仕事。

知らなければならない事ばかりなので、折りを見て復習したいものです。

今回のブログで取り上げたものはかなりざっくりしているので、もっとそれぞれを深掘り、勉強していきましょう!

コメント